ЗОЛОТО

оценивается по наиболее низкой из следующих котировок Лондонского рынка

средняя цена за предшествующее полугодие

среднедневная цена, зафиксированная за двое суток до наступления даты предоставления гарантии эмиссии ЭКЮ, что имеет место в конце каждого квартала.

ДОЛЛАРЫ

оцениваются по курсу, сложившемуся на национальном валютном рынке соответствующей страны – участницы ЕВС на 14 часов 30 минут в последний рабочий день перед датой передачи установленной части их эквивалента для эмиссии ЭКЮ в ЕФВС.

Свойство эмиссии ЭКЮ – прерывный характер ее выпусков. По истечении каждого квартала предыдущий объем эмиссии аннулируется, оформляются новые трехмесячные возобновляемые кредиты СВОП, служащие обеспечением очередного выпуска ЭКЮ. Это упрощает техническую процедуру отказа от участия в эмиссии в случае, если правительство какой-либо страны сочтет этот шаг необходимым. В отличие от СДР ЭКЮ используется не только в официальном межгосударственном секторе, но и в частном.

| Функции ЭКЮ. | ||

| Официальная ЭКЮ служит: | Частная ( коммерческая ) ЭКЮ: | |

| базой паритетов и курсов валют ЕЭС | валюта еврооблигационных займов, | |

| валютной единицей в совместных фондах и международных валютно – кредитных и финансовых организациях, | валюта синдицированных кредитов, | |

| валютой единых сельскохозяйственных цен, | валюта банковских депозитов и кредитов | |

| средством межгосударственных расчетов центральных банков ЕЭС при проведении валютной интервенции, | ||

| валютой займов и кредитов | ||

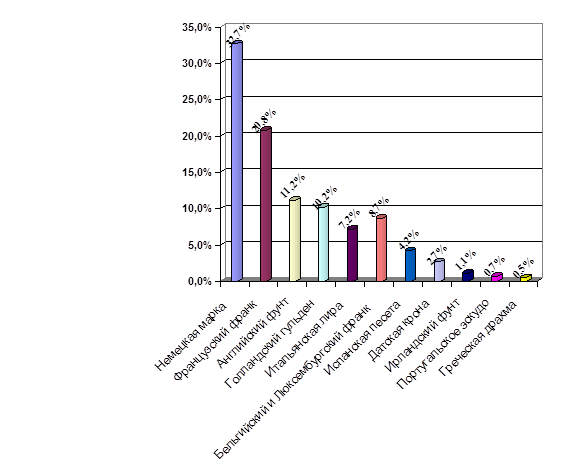

График 2. Состав “корзины” ЭКЮ61.

Большим нововведением в ЕВС стал второй тип интервенций на основе “индикатора отклонений”. Он дает возможность определить положение и динамику любой валюты по отношению ко всем валютам ЕВС в среднем. Для этого рассчитываются максимальные величины отклонения для курса любой валюты. Она соответствует максимальной величине отклонения в процентах рыночного курса ЭКЮ от центрального курса ЭКЮ. Индекс показывает, в какой степени курс валюты приближен к максимальной величине такого отклонения. Если индекс отклонения больше или равен 75%, считается, что валюта достигла опасной зоны и проводятся интервенции.

Введение механизма поддержания валютных курсов и системы валютных интервенций повлекло за собой создание системы кратко- и среднесрочного кредитования, в которую входят следующие элементы:

Система кредитов типа “своп” между центральными банками, чьи курсы валют достигли допустимых пределов.

Фонд краткосрочного кредитования (14 млрд. ЭКЮ в 1985 году). Для каждой страны определены величина взноса в этот фонд и объем допустимого кредита на срок от 3-х до 6-ти месяцев с правом продления до 9 месяцев.

Фонд предоставления среднесрочных кредитов на срок от 2 до 5 лет (в размере 11 млрд. ЭКЮ в 1985 году).

Краткосрочное кредитование проводилось центральным банком без каких-либо условий, а среднесрочные кредиты предоставлялись при условии проведения экономической политики, одобренной Советом Министров ЕЭС на уровне министров финансов.

В 1988 г. Монетарный комитет, Комитет Президентов ЦБ ЕЭС и Совет Министров ЕЭС приняли решение об учреждении специального комитета, главной задачей которого стала разработка конкретных рекомендаций по поэтапному созданию экономического и валютного союза. В состав этого представительного комитета вошли президенты ЦБ 12 стран-участниц, президент и один член Комиссии по ЕЭС, а также 3 независимых эксперта. Основные вопросы, решаемые комитетом: требует ли завершение создания европейского валютного рынка образования Европейского Валютного Фонда, имеющего функции Центрального Банка Сообщества; нужна ли при движении ЕВФ параллельная валюта, способная функционировать наряду, а затем и вместо национальных валют стран-участниц; следует ли сосредоточить исследовательские и политические усилия на решениях, требующих заключения новых соглашений институционального характера. Перейти на страницу: 1 2 3 4 5 6