, вторичную

и малую

. Наибольшее значение он придавал именно первичной

, или основной

тенденции, которая длится более года, а иногда и несколько лет. Вторичная

, или промежуточная тенденция, является корректирующей по отношению к основной тенденции и длится, обычно, от трех недель до трех месяцев. Подобные промежуточные поправки составляют от 1/3 до 2/3 (очень часто половина или 50%) расстояния, пройденного ценами во время предыдущей тенденции. Малые

, или краткосрочные тенденции длятся не более трех недель и представляют собой краткосрочные колебания в рамках промежуточной тенденции.

Основная тенденция имеет три фазы

. Обычно в развитии основной тенденции можно выделить три фазы. Фаза первая

, или фаза накопления (accumulation), когда наиболее дальновидные и информированные инвесторы начинают покупать, так как вся неблагоприятная экономическая информация уже была учтена рынком. Вторая фаза

наступает, когда в игру включаются те, кто использует технические методы следования за тенденциями. Цены уже стремительно возрастают, и экономическая информация становится все более оптимистической. Тенденция входит в свою третью

, или заключительную фазу, когда в действие вступает широкая публика, и на рынке начинается ажиотаж, подогреваемый средствами массовой информации. В газетах пишут о звездном часе "быков", экономические прогнозы исполнены оптимизма, возрастает объем спекуляций. И вот тут-то те информированные инвесторы, которые "накапливали " во время взлета медвежьего рынка, когда никто не хотел покупать, начинают "распространять" (distribute), то есть продавать, когда все, наоборот, стараются купить.

Индексы должны подтверждать друг друга

. Доу полагал, что любой важный сигнал к повышению или понижению курса на рынке должен пройти в значениях нескольких индексов.

Объем торговли должен подтверждать характер тенденции

. Доу считал объем торговли чрезвычайно важным фактором для подтверждения сигналов, полученных на ценовых графиках, то есть объем должен повышаться в направлении основной тенденции.

Тенденция действует до тех пор, пока не подаст явных сигналов о том, что она изменилась

. Это означает, что тенденция, начавшая движение, будет стремиться его продолжать. Определить сигналы перелома тенденции не так просто. Но анализ уровня поддержки и сопротивления, ценовых моделей, линии тренда, скользящих средних значений - все это, в числе прочих технических инструментов, поможет вам понять, что в динамике существующей тенденции наметился перелом. Для тех, кто пользуется теорией Доу, как, впрочем, и любым другим методом следования за тенденцией, самая сложная задача заключается в том, чтобы отличить обычную промежуточную поправку к существующей тенденции от первого отрезка новой тенденции в противоположном направлении.

Методика для всех рынков практически одинакова. Исследуется характер и закономерность движения цены. Технический анализ подразделяется на два метода:

Графический

Математический

Графический метод

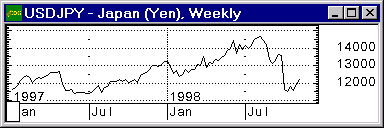

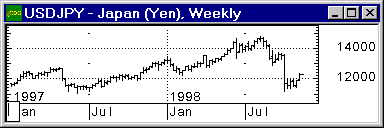

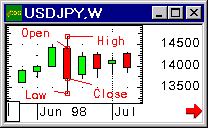

Метод нанесения на график изменения цены за определенный промежуток времени. Обобщенное название C

HARTS

. Временные интервалы:

1. Месячная группировка данных – Monthly

(M

)

2. Недельная Weekly

(W

)

3. Дневная Daily

(D

)

4. Часовая Hourly

(H

)

Получасовая Semihourly

15-минутная Quarterly

5-минутная

Типы C

HART

:

Line

– линейный (отражает неполную информацию)

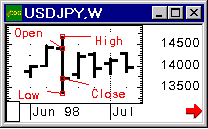

Bar

– для каждого периода группировки определяются четыре цены:

High

(высшая цена); Last, Close(цена закрытия); Open

(цена открытия); Low

(низшая цена)

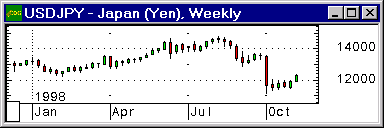

3. CandleStick

(японские свечи) – если цена открытия ниже цены закрытия, тело свечи красное. Если цена открытия выше цены закрытия – свеча зеленая

Линия

, которую цена не может пробить вверх, называется линией сопротивления (Resistance – res

), а линия, которую цена не может пробить вниз, называется линией поддержки (Support – sup

). Эти линии рисуются по концам Bar

. Они дают возможность покупки-продажи, предупреждают события, позволяют распознавать ситуацию на рынке. Перейти на страницу: 2 3 4 5 6 7 8 9 10 11 12