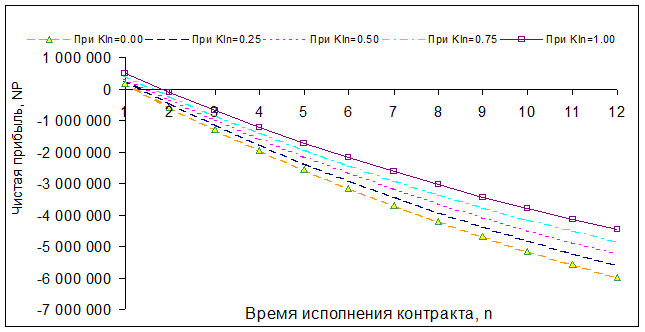

Рис. 6 Зависимость чистой прибыли экспортной сделки NP

от времени ее исполнения n

при различных коэффициентах заимствования Kln

.(RT=0.9, b=0.1, отрицательная процентная ставка)

|

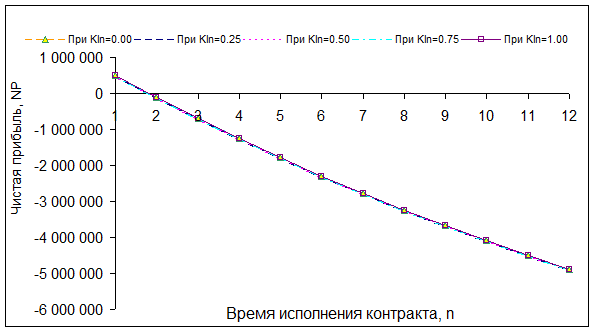

Рис. 7 Зависимость чистой прибыли экспортной сделки NP

от времени ее исполнения n

при различных коэффициентах заимствования Kln

.(RT=0.9, b=0.075, “нулевая” процентная ставка)

|

Таким образом:

1. Соотношение собственного и заемного капитала в общей структуре капитала, используемого экспортером для совершения сделки, определяется прежде всего исходя из соотношения таких макроэкономических величин как годовая процентная ставка, устанавливаемая банком, и прогнозируемый годовой уровень инфляции.

2. При положительной процентной ставке любое использование заемного капитала ведет к уменьшению чистой прибыли от сделки. Здесь решающим фактором при принятии решения о величине заимствования будет являться величина собственного капитала экспортера, направляемого на данную сделку, и возможность использования высвободившегося в результате привлечения заемного капитала части собственного капитала и направления его в более рентабельные экспортные проекты в целях увеличения прибыльности всего оборотного капитала экспортера.

3. При отрицательной процентной ставке любое использование заемного капитала ведет к увеличению чистой прибыли от сделки и задача экспортера заключается в максимальном привлечении заемного капитала в свои экспортные проекты.

Поскольку в нашем случае установлена положительная процентная ставка банковского кредита (RT=0.9, т.е. 90% годовых , b=0.025, т.е. 30% годовых), то экспортер при определении структуры используемого в сделке капитала руководствуется прежде всего принципом минимизации использования заемного капититала, исходя из существующих объемов собственного. Допустим экспортеру не хватает для исполнения сделки 50 процентов, тогда коэффициент заимствования Kln в данном случае равен 0.5.

Шаг

7

.

Сравнение инвестиционной привлекательности данной экспортной сделки с вложениями в другие краткосрочные высоколиквидные и надежные ценные бумаги (ЦБ)?

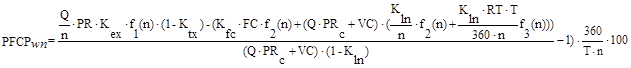

Для того, чтобы сравнить инвестиционную привлекательность данной экспортной сделки с другими финансовыми инструментами, предлагаемыми рынком краткосрочных ценных бумаг, используем для анализа такой параметр, как годовая рентабельность собственного капитала PFCPwn

.

![]() , где (2)

, где (2)

![]() - собственный капитал фирмы. (3)

- собственный капитал фирмы. (3)

![]() - коэффициент оборачиваемости сделки за год.

- коэффициент оборачиваемости сделки за год.

![]() =

= ![]() , где (4)

, где (4)

![]() – величина периода реализации товара n,

– величина периода реализации товара n,

выраженная в сутках ( в данном случае равно 30). Тогда,

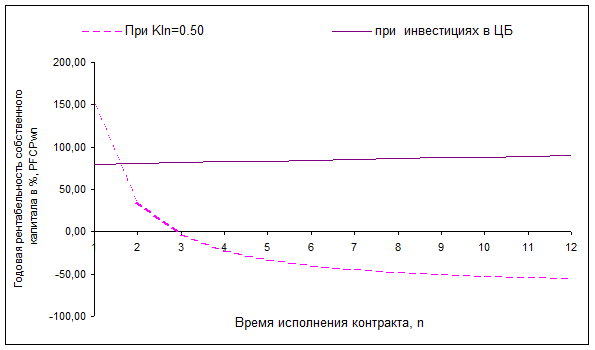

(5) Отобразим графически зависимость годовой рентабельности собственного капитала при его вложении в экспортную сделку и в какой-либо другой финансовый инструмент рынка краткосрочных финансовых обязательств.

(5) Отобразим графически зависимость годовой рентабельности собственного капитала при его вложении в экспортную сделку и в какой-либо другой финансовый инструмент рынка краткосрочных финансовых обязательств.

Рис. 8 График зависимости годовой рентабельности собственного капитала PFCPwn

от времени исполнения n

(Kln=0.5, RT=0.9 , b=0.025)

Перейти на страницу:

Перейти на страницу: